|

Getting your Trinity Audio player ready...

|

23ª Conferência Nacional dos Bancários, realizada neste sábado (4), debateu sobre qual sistema financeiro o Brasil precisa

A partir das reflexões da economista e pesquisadora Fernanda de Freitas Feil, do Grupo de Pesquisa sobre Finanças e Desenvolvimento (Finde), e do economista e professor titular da Pontifícia Universidade Católica de São Paulo, Ladislau Dowbor, a terceira mesa de debates da 23ª Conferência Nacional dos Bancários, realizada neste sábado (4), debateu sobre “Qual sistema financeiro o Brasil precisa?”.

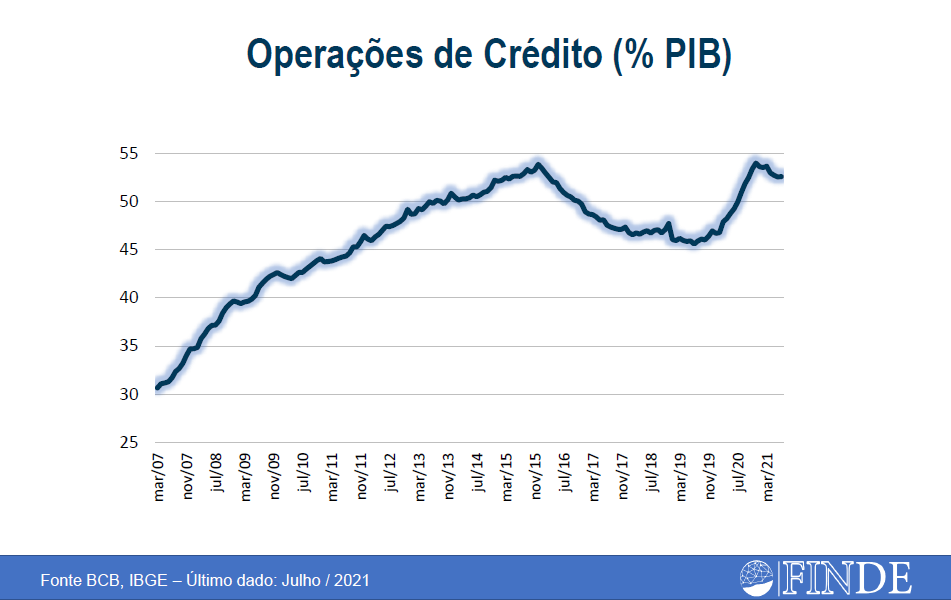

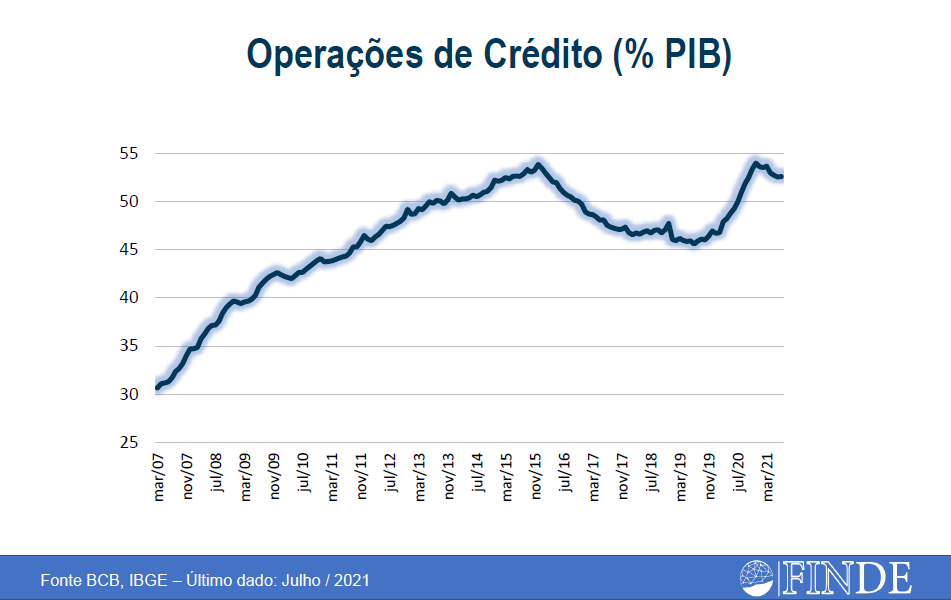

Fernanda Feil iniciou suas reflexões destacando que, para responder à pergunta, é preciso saber qual o Brasil a gente quer. Para ela, o Brasil hoje investe pouco no próprio desenvolvimento econômico e social. “As operações de crédito no Brasil são muito pequenas. Já foram de 54% do PIB e hoje se reduziram para 52%. É uma média de investimento muito pequena se comparada à de países do mesmo nível de desenvolvimento e menor ainda em ralação aos países desenvolvidos, onde a média de investimento chega a 150% do PIB”, observou ressaltando que o crédito não é neutro. “Ele direciona a capacidade produtiva e o consumo e o maior instrumento que o capitalismo tem para gerar crescimento”, disse.

A economista apresentou um gráfico com o histórico com a porcentagem do crédito em ralação ao PIB. “Vemos que vínhamos em um processo de crescimento, que foi revertido a partir de 2015, com uma mudança muito drástica sobre o que o governo entende como Estado, que foi quando começou a travar uma luta declarada e não declarada contra os bancos públicos”, afirmou a economista.

Ela disse que a retomada do investimento somente aconteceu em meados de 2020. “Em um mundo atípico, o BC (Banco Central) começou a tomar medidas para aumentar a liquidez da economia e liberou R$ 1,3 trilhão, que ficou empoçado nas instituições privadas”, lembrou. “Foram os bancos públicos que injetaram recursos na economia a partir do Promampe e de outros programas emergenciais anticíclicos”, completou.

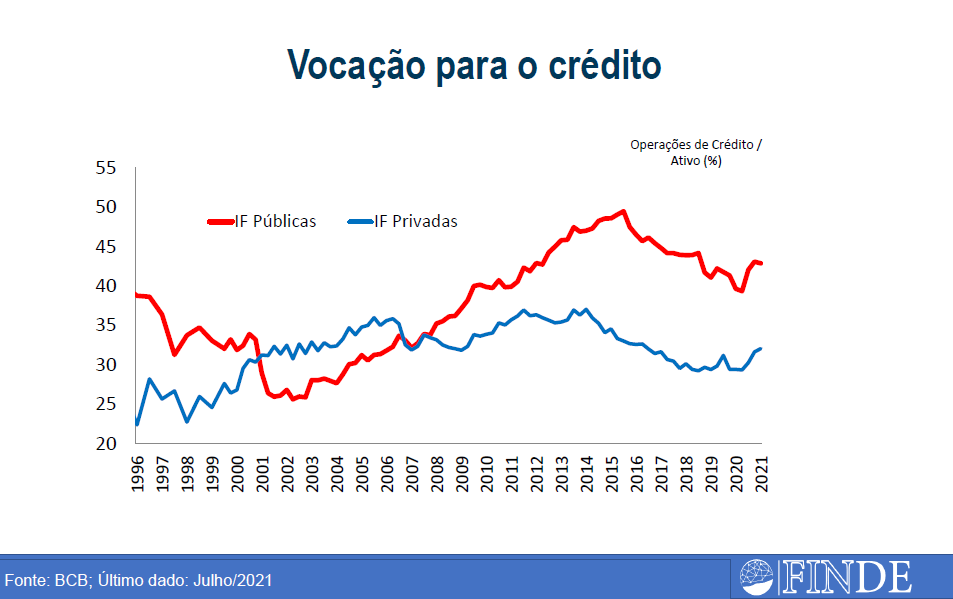

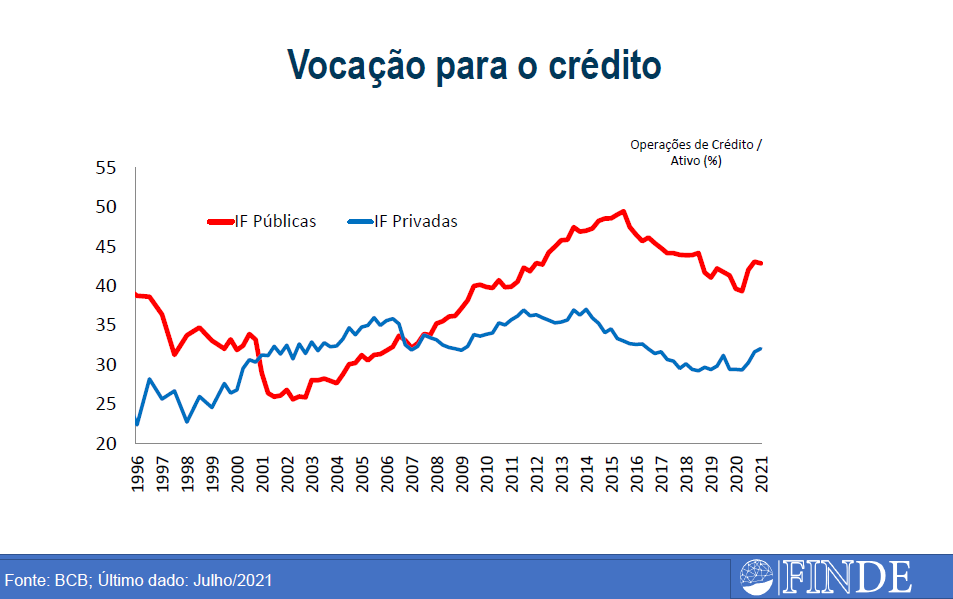

“Estou sendo enfática com relação à atuação dos bancos públicos porque são eles que, quando o dinheiro está disponível, oferecem crédito ao setor produtivo e não apenas o retém para gerar recursos aos rentistas”, disse apresentando um gráfico que compara a vocação para o crédito das instituições públicas e das privadas.

Mas, para a economista, o maior desafio do século é a continuidade da espécie humana. E para superar o desafio precisamos conseguir mudar rapidamente nosso modo de produção, de modo que a gente consiga apresentar respostas coletivas, não individuais, para a redução da pobreza e da miséria. “Também precisamos responder qual o papel das instituições financeiras nos efeitos climáticos sistêmicos”, disse Fernanda, ao observar que as abordagens utilizadas pelo sistema financeiro até o momento não foram eficientes.

“Precisamos de um sistema financeiro que sustente a transição verde, reduza as desigualdades sociais, realize a mudança estrutural da economia e que não atue sozinho”.

Veja a íntegra dos slides utilizados pela economista em sua apresentação.

Produtivo

Para Ladislau Dowbor, economista brasileiro e professor titular da Pontifícia Universidade Católica de São Paulo (PUC), não há solução para a categoria bancária se não tiver uma racionalidade para o sistema financeiro. “O sistema financeiro tem que ser útil para a sociedade. Para mim, a luta do bancário não é de proteger o passado, proteger os direitos, proteger o emprego. Se trata de defender o sistema do qual está inserido. Se o sistema financeiro não for útil para o desenvolvimento do país, ele terá porque existir e não gerará empregos.”

O professo acredita que a categoria dos bancários é quem conhece afundo o sistema financeiro. Por isso ele tem de estar na mão da categoria. ““O nosso sistema de crédito foi cooptado e o agente regulador está na mão dos regulados”, reforçou. “O sistema financeiro não é um setor, é uma dimensão de tudo que a gente faz. A gente sabe o que a gente precisa. Nós temos que ter uma sociedade que seja economicamente viável, socialmente justa, mas também sustentável. Os bancários precisam generalizar essa compreensão de que o dinheiro tem de ser produtivo. O dinheiro não é dos bancos, o dinheiro é das pessoas e tem que voltar para elas, não apenas gerar riquezas para as instituições financeiras”, completou o professor. “O problema não é de onde vem o dinheiro, o problema é para onde vai. O que importa é o que você faz com o dinheiro. Essa é a essência do crédito, o crédito pode ser produtivo.”

Dowbor alertou para a necessidade de pensar o sistema pelo viés da justiça e da produtividade. “Existe a dimensão da produtividade do dinheiro. No Brasil, o governo repassa o dinheiro para os bancos, que não repassam a verba para saúde ou educação ou a área que for. Com regulação e bancos estatais, podemos ter uma alocação racional de recursos. Por exemplo, está comprovado que para cada dólar que eu gasto com saneamento básico, deixo de gastar quatro com doenças. Tenho aí uma alocação de recursos que geram efeitos multiplicadores”, argumentou.

Uma solução seria a reforma financeira, taxando lucros e dividendos e criando uma lei que regulamente a agiotagem, além de uma reforma bancária, “para romper com o oligopólio dos bancos”, descentralizando o sistema e, em alguns casos, promovendo estatizações. “Temos um pedágio improdutivo no nosso sistema financeiro, os bancos, por que depender deles? Podemos pensar em reformas como a que foi feita na Califórnia, que autorizou os municípios a criarem bancos públicos municipais, imitando a Alemanha. Os alemães não guardam dinheiro no banco, eles têm caixas de poupança da comunidade. O que muda? Você tem o dinheiro nas mãos da própria comunidade. Juntando isso ao dinheiro dos impostos que os municípios recebem, cada cidade pode assumir as rédeas do seu próprio desenvolvimento”, exemplificou.

Para tanto, “precisamos de um Banco Central”, revogando a questão da autonomia para devolver à entidade a condição de agente regulador. Dowbor foi mais além, dizendo que, ao fortalecer o Banco Central, seria possível eliminar completamente os órgãos intermediários, os grandes bancos. As transações financeiras ocorreriam diretamente entre o BC e a sociedade ou pequenos bancos cooperativos, deixando de financiar intermediários. “Hoje ninguém vai mais à agência, é tudo online, então seria possível fazê-lo”, agregou.

Fonte: Contraf-CUT