Bancos lucram alto com a política de juros praticada pelo Banco Central

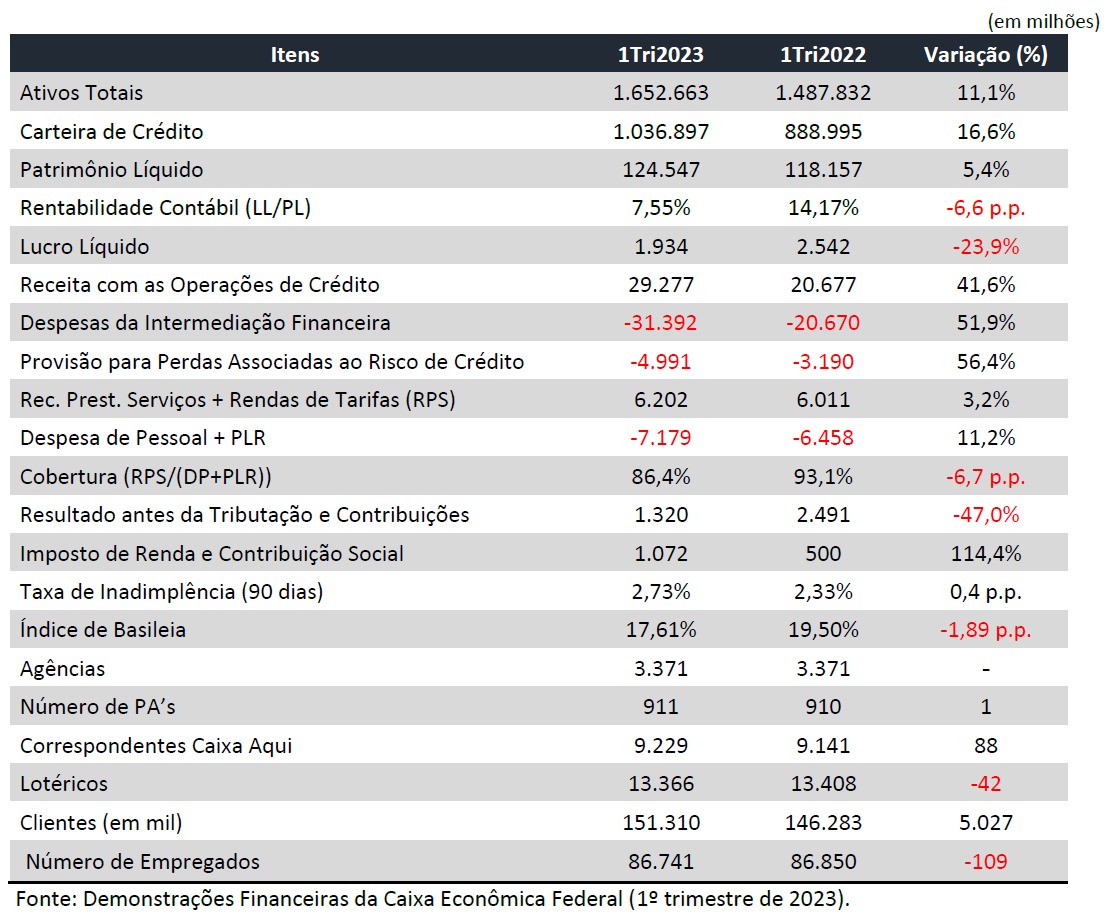

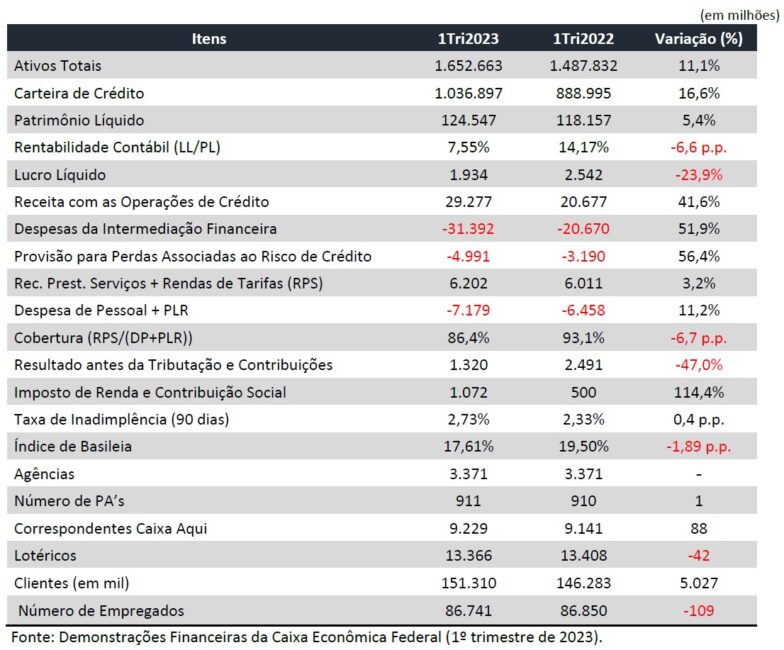

O Lucro Líquido da Caixa Econômica Federal foi de R$ 1,9 bilhão no 1º trimestre de 2023, com decréscimo de 23,9% em relação ao 1º trimestre de 2022 e de 11,1% em relação ao trimestre imediatamente anterior. A rentabilidade do banco sobre seu patrimônio líquido (ROE) ficou em 7,55%. Nos três primeiros meses do ano, a margem financeira Caixa cresceu 30,4%, em comparação ao mesmo período de 2022, atingindo R$ 13,9 bilhões. Por outro lado, houve elevação de 56,4% nas despesas de provisão para devedores duvidosos (PDD) e de 19,8% nas outras despesas administrativas.

“Quando analisamos os dados específicos do balanço, podemos dizer que o aumento de provisão é compreensível devido ao crescimento da taxa de inadimplência do banco, que começa a se aproximar da que é verificada nos grandes bancos privados, mas esta medida afeta o resultado do banco”, disse o técnico do Departamento Intersindical de Estatísticas e Estudos Socioeconômicos (Dieese), Filipe Barreiros. “Além disso, quando analisamos a conjuntura econômica do país, vemos os efeitos da alta nas taxas de juros, que encarece o crédito e dificulta o cumprimento dos compromissos financeiros, tanto pela população, quanto pelas empresas e pelo Estado”, completou.

Segundo análise dos dados do balanço elaborada pelo Dieese, a taxa de inadimplência para atrasos superiores a 90 dias na Caixa foi de 2,73%, com aumento de 0,4 pontos percentuais na comparação com o primeiro trimestre do ano anterior. “Esse crescimento foi puxado, em grande medida, por um caso específico. Caso não tivesse acontecido, o índice teria sido de 2,38%”, diz o Dieese em sua análise.

Ganhos financeiros

O técnico do Dieese observou ainda que a política de juros praticada pelo Banco Central aumenta a inadimplência, mas é contornada por outras alternativas pelo mercado financeiro. “Os principais bancos do país viram os resultados de operações de crédito crescerem bem acima do aumento da carteira de crédito. Isso é consequência da taxa que é cobrada sobre os empréstimos”, explicou Barreiros.

Na Caixa, o crescimento das receitas com operações de crédito foi de 41,6% no primeiro trimestre, na comparação com o mesmo período do ano passado. No Itaú, estas receitas cresceram 47,4% no período. No Santander, 41,1% e, no Bradesco, 13,6%.

Prejuízo aos empregados

A coordenadora da Comissão Executiva dos Empregados (CEE) da Caixa, Fabiana Uehara Proscholdt, observa ainda que o aumento da PDD também traz prejuízos diretos aos trabalhadores da Caixa. “Não bastassem os prejuízos causados à sociedade como um todo, as altas taxas de juros praticadas pelo banco central e o consequente crescimento da inadimplência prejudicam nossa PLR (Participação nos Lucros ou Resultados)”, observou. “Ao afetar o resultado da Caixa, o Campos Neto também mexe no nosso bolso. É isso o que precisamos entender”, completou a coordenadora da CEE.

Sobrecarga de trabalho

Outro dado que mostra prejuízo aos empregados da Caixa é o que aponta a redução do pessoal. A Caixa encerrou o 1º trimestre de 2023 com 86.741 empregados, 109 a menos em um ano. Mas, além da queda no número de trabalhadores, houve aumento de aproximadamente 5 milhões de novos clientes no período, elevando, desta forma, a relação de clientes a serem atendidos por empregados para 1.744 clientes para cada empregado.

“Há uma sobrecarga muito grande de trabalho. Isso traz enormes prejuízos aos clientes e beneficiários de programas sociais do Governo Federal que são atendidos pela Caixa, que precisam ficar horas nas filas. Além disso, a sobrecarga também aumenta o adoecimento dos empregados”, observou a coordenadora da CEE. “A Caixa precisa contratar mais empregados urgentemente”, disse.

Outros dados

Veja abaixo a tabela resumo do balanço da Caixa ou, se preferir, clique aqui e leia a íntegra da análise, ambas elaboradas pelo Dieese.

Fonte: Contraf-CUT